در حال حاضر، میدانید که میانگین متحرک میتواند به شما در تعیین اینکه چه زمانی روند رو به پایان است و این که آیا احتمال برگشت وجود دارد یا نه، کمک کند.

برای کسب اطلاعات بیشتر بیشتر در مورد کاربردهای میانگینهای متحرک بر روی چارت میتوانید مقاله استفاده از میانگینهای متحرک را مطالعه فرمایید.

معاملهگر روند، باید روند را تشخیص دهد و تا آنجا که امکان دارد از آن بهره ببرد.

به عبارت دیگر معاملهگر باید بداند چه زمانی باید وارد بازار شود و کی از بازار خارج شود.

روند یعنی چه؟ روند یعنی جهت کلی قیمت در بازههای زمانی مختلف؛ یعنی کوتاهمدت، میانمدت و بلندمدت.

روندها کوتاهمدت یا بلندمدت یعنی چند روزه، چندهفته یا چندماهه هستند. و معاملهگر نمیتواند متوجه شود که یک روند تا چه زمانی ادامه دارد.

اما یک راه وجود دارد به اسم «تقاطع میانگین متحرک» یا «کراس مووینگ». شما با این روش میتوانید متوجه شوید چه زمانی وارد بازار شوید و چه زمانی از بازار خارج شوید.

میانگینهای متحرک نماگرهایی هستند که با تأخیر تغییرات را نشان میدهند و به همین دلیل شاید با استفاده از تکنیک کراس اوور یا تقاطع نمیتوانید کف و سقف دقیق قیمتی را دربیاورید.

اما با کراس اوور میتوانید روند کلی را تشخیص دهید.

همه آنچه باید انجام دهید این است که در چند میانگین متحرک در نمودار خودتان بپرید، و منتظر تاثیر بمانید. اگر میانگینهای متحرک از روی یکدیگر عبور کنند، میتواند به این معنی باشد که بهزودی روند در حال تغییر است، درنتیجه این شانس را به شما میدهد که ورودی بهتری بگیرید.

با داشتن ورودی بهتر، این شانس رادارید که پیپها را در کیسه قرار دهید!

استفاده از تقاطع میانگین متحرک چه مزیتی دارد؟

سیستم تقاطع میانگین متحرک کمک میکند تا به سوالات زیر پاسخ دهید:

- اگر روندی وجود داشته باشد، احتمالا به کدام سمت میرود؟

- کجا ممکن است یک نقطه ورود برای معامله یک روند مستتر باشد؟

- یک روند کجا ممکن است تمام شود یا معکوس شود؟

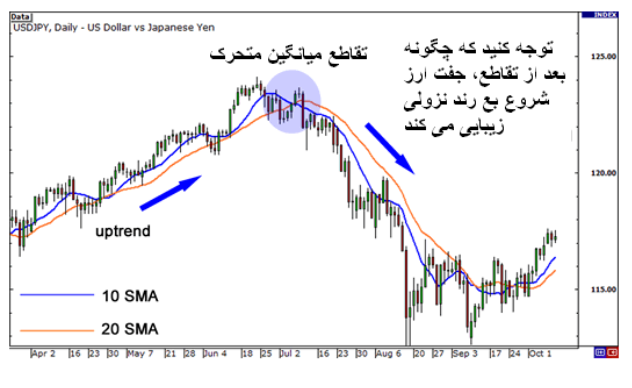

بیایید نگاه دیگری به نمودار روزانهٔ دلار آمریکا به ین ژاپن (USDJPY) برای کمک به توضیح تجارت تقاطع میانگین متحرک بیندازیم.

از حوالی ماه آوریل تا ژوئیه، این جفت ارز در روند صعودی خوبی بود. در حوالی 124.00 ماکسیمم درخواست آن بود، قبل از به آرامی سیر نزولی پیش گیرد. در اواسط ماه ژوئیه، میبینیم که SMA 10 از زیر SMA 20 عبور کرده و آن را قطع کرده است.

و بعد چه اتفاقی افتاد؟

روند نزولی خوب!

اگر در تقاطع میانگین متحرک، فروش کرده بودید، برای خود هزاران پیپ سود میکردید.

البته، هر معاملهای برنده هزار پیپ نخواهید بود. برنده صد پیپ، یا حتی برنده 10 پیپ هم نخواهد بود.

دو نوع حدضرر در این روش

میتوانستید بازنده باشید، که بدان معنی است که باید چیزهایی مانند جایی که باید حد ضرر خود را قرار دهید یا زمانی که کسب سود کنید را در نظر گیرید. نمیتوانید بدون برنامه بپرید وسط!

بعضی از معاملهگران به محض اینکه کراس اوور یا تقاطع جدید تشکیل میشود، یا قیمت به مقدار مشخصی در خلاف موقعیت حرکت میکند، موقیتشان را میبندند.

این چیزی است که هاک در سیستم روندگیری خود یا HLHB انجام میدهد. او نیز زمانی که تقاطع میانگین متحرک جدیدی ایجاد میشود، خارج میشود. یا حدضرر ۱۵۰ پیپ را برای خود در نظر گرفته است و تحت هر شرایطی به آن پایبند است.

دلیل این کار این است که نمیدانید که تقاطع بعدی کی خواهد بود. ممکن است در نهایت به خودتان صدمه بزنید اگر بیش از حد صبر کنید!

چیزی که در مورد سیستم تقاطع میانگین متحرک باید توجه داشته باشید این است که اگرچه سیستم تقاطع در موقعیتهای نوسانی و دارای روند عملکرد خوبی دارد، ولی در جایی که قیمت رنج است عملکرد چندان خوبی ندارد.

با میلیونها سیگنال متقاطع ضربه خواهید دید و میتوانید خودتان را در حال متوقف شدن چندین بار قبل از اینکه روند را دوباره بگیرید، در یابید.

خلاصه اینکه تقاطع میانگینهای متحرک در تشخیص زمان شکلگیری روند یا تمام شدن آن خیلی کاربردی هستند.

در واقع سیستم تقاطع میانگینهای متحرک ماشه فعالسازی نقاط ورود و خروج در چارتهای معاملاتی است.

2 3 خط آخر،معرکه.